il Debito Pubblico italiano

La voce che vi proponiamo su il Debito Pubblico italiano è impegnativa, ma fondamentale per capire gran parte del discorso pubblico sulla situazione economica del nostro paese. Abbiamo tentato di ridurre il più possibile i tecnicismi, come Civitas cerca sempre di fare – e, quando non era possibile, di aiutare il lettore con il nostro Glossario. Il testo che leggete è il risultato di un rimaneggiamento e ampliamento di uno scritto di Paolo Bosi, pubblicato sul sito di Disuguaglianze sociali con titolo Debito pubblico. A lui va il nostro ringraziamento.

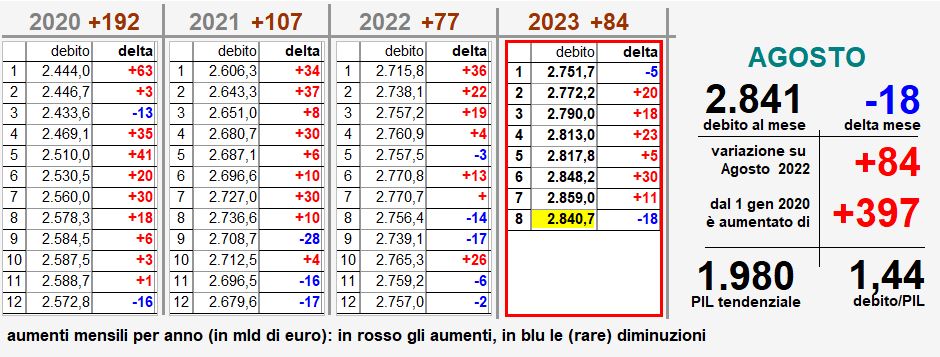

Cala leggermente il debito pubblico italiano. Secondo quanto comunicato dalla Banca d'Italia alla fine del periodo in esame il debito pubblico era di circa 2.840,7 miliardi di euro rispetto ai 2.859,0 miliardi di inizio mese; la diminuzione mensile è stata di circa -18,3 miliardi di euro. Rispetto al dato dello stesso mese dello scorso anno il debito pubblico è cresciuto di oltre 84,3 miliardi.

Ma quanto costa all'Italia il proprio debito? Difficle fornire una cifra esatta perchè questa è fortemente influenzata dalle diverse situazioni che caratterizzano il mondo della finanza, o, in termini più sintetici, dipende dall'andamento dello spread; sì perchè parliamo degli interessi che dobbiamo riconoscere a chi ci ha prestato del denaro (e non di restituire il debito - cosa di fatto irrealizzabile). A noi qui interessa un ordine di grandezza del totale annuo che corrispondiamo ai nostri creditori. La cifra è di circa 70 miliardi di euro (ogni anno). E' alta o bassa? Lasciamo a voi il commento, mentre ci limitiamo ad osservare che questa cifra è superiore (anche se di poco) a quanto lo stato spende per tutto il settore dell'istruzione scolastica.

Cominciamo a definirlo

Il debito pubblico è costituito dall’insieme dei debiti che uno stato sovrano, in un dato istante del tempo, ha nei confronti di coloro che gli hanno fatto prestiti. Il debito si crea per finanziare il disavanzo, cioè la differenza tra uscite e entrate dello stato, che si è creata in un dato anno. Il debito pubblico può anche essere definito come la somma algebrica, in un dato istante del tempo, dei saldi di bilancio (avanzo, se si incassa di più di quanto si spende, disavanzo se accade il contrario) che, anno dopo anno, lo stato ha creato dalla sua origine al momento presente .

Tutti i paesi hanno in misura maggiore o minore un certo ammontare di debito pubblico e non c’è ragione di pensare, in condizioni normali, che esso non venga continuamente rinnovato nel tempo. I debiti che lo stato contrae possono assumere diverse forme: titoli a breve termine (il c.d. debito fluttuante con scadenza entro un anno, come i Bot a tre 3, 6 e 12 mesi), obbligazioni a più lungo termine 3, 5, 10, 30 anni, al limite senza scadenza (c.d. debito irredimibile o consolidato). In ogni caso su tali titoli lo stato si impegna al pagamento di interessi, predefiniti all’emissione, e al rimborso del prestito alla scadenza.

Se uno stato è sovrano - vale a dire se ha il pieno controllo della creazione della moneta in circolazione - il disavanzo pubblico può essere finanziato anche con l’emissione di moneta – una sorta di debito pubblico senza interessi - attraverso i canali, regolati dalla legge, che definiscono il rapporto tra il governo dello stato e la Banca centrale.

Nel caso dell’Italia che aderisce all’Unione Monetaria europea, tali funzioni sono prerogativa della Banca centrale europea, che pone tuttavia limiti molto stretti al finanziamento monetario.

Il debito pubblico è un onere per un Paese?

Il debito pubblico è un onere per un Paese? In che senso lo è? Sarebbe meglio non esistesse? In particolare è un onere per le generazioni future, che nascono gravate da un debito non contratto da loro e su cui dovranno pagare interessi e alla fine rimborsarlo?

Potrà sembrare controcorrente affermarlo, ma, in condizioni normali (intendendo con ciò situazioni in cui non vi siano rischi evidenti che lo stato sia sull’orlo del default, cioè si trovi nell’impossibilità di rinnovare e/o rimborsare il debito), il debito pubblico ha una funzione positiva: esso consente di finanziare spese pubbliche in disavanzo (con ciò causando un aumento del debito pubblico) per sostenere l’economia in caso di crisi; consente, in ogni caso, di attuare programmi di investimenti pubblici, che si ritenga possano avere nel tempo un rendimento sociale superiore al costo del debito creato [sul tema della spesa pubblica vedi qui La spesa pubblica di Massimo Baldini].

Il debito pubblico rappresenta poi una forma sicura di impiego del risparmio, di norma più sicura di ogni altra (depositi bancari, obbligazioni private o azioni), grazie alla maggiore solvibilità dello Stato rispetto ad altri operatori economici, come banche o imprese, o alla natura meno rischiosa del prestito obbligazionario rispetto all’impiego in azioni.

Allora il debito non costituisce un onere per il paese che lo emette? No, un onere c’è ed è rappresentato dagli interessi che devono essere pagati ai sottoscrittori. Un paese indebitato rispetto a uno meno indebitato, a parità di servizi pubblici offerti, dovrà prima o poi imporre ai propri cittadini una pressione tributaria più elevata. L’onere del debito è misurato dal rapporto tra spesa per interessi, che periodicamente lo stato deve corrispondere ai propri creditori, e prodotto interno lordo.

Ma uno stato contrae necessariamente debiti ogni anno per finanziare l’erogazione dei servizi fondamentali? Non necessariamente e non sempre. Negli ultimi trent’anni, ad esempio, le entrate dello Stato italiano (tasse, imposte, altre entrate) sono state sempre superiori, tranne che nel 2009, alla spesa corrente, determinando quello che in gergo è chiamato un saldo positivo (avanzo primario).

di Massimo Baldini

Un processo di redistribuzione

È importante comprendere che, una volta creato, il debito pubblico genera sostanzialmente un processo di redistribuzione tra chi riceve interessi (chi ha investito i propri risparmi in titoli pubblici) e chi li paga (il contribuente). In larga parte i due soggetti, sottoscrittori e contribuenti, coincidono, anche se non ne hanno sempre consapevolezza. Non è vero, come spesso si dice, che ogni neonato in Italia nasca con un fardello di circa 40 mila euro di debito sulle spalle; vi saranno anche neonati i cui genitori posseggono titoli pubblici dello stesso ammontare. È vero invece che alcuni dei neonati, diventati adulti, saranno gravati da imposte per pagare gli interessi a qualche loro concittadino che possiede titoli di stato, in molti casi ereditato dai propri genitori.

alcune definizioni sui termini utilizzati: deficit, spread ...

Deficit pubblico

il termine deficit indica una situazione nella quale le spese di un’entità che fa impresa superano i ricavi. In questo contesto, cioè nella differenza tra deficit e debito pubblico, si parla di deficit pubblico, cioè della differenza tra le entrate e le uscite dello Stato (saldo primario), sommata agli interessi sul debito. Il deficit non viene considerato come valore a sé, ma viene utilizzato dividendolo per il prodotto interno lordo (PIL), creando così un indicatore utilizzato per comprendere l’andamento di un paese. Nel Trattato dell’Unione Europea del 1992, conosciuto anche come Trattato di Maastricht, uno dei 5 parametri richiesti ai Paesi aderenti era di mantenere il rapporto deficit/PIL inferiore al 3%.

Stock del Debito pubblico

Il debito pubblico è l’ammontare del debito contratto da un paese nei confronti di creditori vari che hanno investito in titoli di stato o nel sistema monetario. Il debito pubblico rimane quindi nelle mani di creditori che possono essere di varia entità. Ad esempio persone, enti, società e anche altri paesi. (tratto da https://www.differenzatra.it/differenza-tra-deficit-e-debito-pubblico/)

PIL

Il PIL (Prodotto Interno Lordo) è il valore dei prodotti e servizi realizzati all'interno di uno Stato in un determinato arco di tempo. Questo valore è quello che risulta da un processo di scambio ovvero, in parole povere, dalla vendita di prodotti e servizi: questo esclude dal computo i prodotti/servizi realizzati da un soggetto per autoconsumo e i servizi resi a titolo gratuito. Nel calcolo non conta la nazionalità del produttore, ma la realtà geografica in cui il prodotto/servizio viene realizzato: una lavatrice prodotta in Italia da una società australiana entra nel PIL dell'Italia, mentre un corso di cucina (quindi un servizio) tenuto in Australia da una società italiana viene computato nel PIL dell'Australia. Nel mondo anglosassone GDP Gross Domestic Product, in Francia PIB Produit Intérieur Brut, in tedesco BIP Bruttoinlandsprodukt

Avanzo Primario

Il saldo primario (o avanzo primario), nella contabilità nazionale, è la differenza tra le entrate e le spese delle amministrazioni pubbliche, escluse le spese per interessi passivi.

Spread

Lo spread, termine inglese usato ormai spesso nel linguaggio politico e finanziario anche in Italia e traducibile con differenziale, indica la differenza di rendimento tra due titoli (azioni, obbligazioni, titoli di stato) dello stesso tipo e durata, uno dei quali è considerato un titolo di riferimento. Nel caso dei titoli di Stato, spesso i titoli di riferimento sono i Bund emessi dallo stato tedesco (Bundesanleihe), considerata la solidità e la forza dell'economia tedesca.

Titoli di stato

I titoli di Stato sono obbligazioni emesse periodicamente dal Ministero dell'Economia e delle Finanze per conto dello Stato con lo scopo di finanziare (coprire) il proprio debito pubblico o direttamente il deficit pubblico; sono esempi di titoli di stato: Buoni Ordinari del Tesoro (BOT), Certificati di Credito del Tesoro (CCT), Buoni del Tesoro Poliennali (BTP)

Stagnazione

Con stagnazione o economia stagnante si intende una situazione economica caratterizzata dal persistere di modeste variazioni del prodotto interno lordo e del reddito procapite. Si distingue dalla recessione, nella quale per più periodi la produzione complessiva e/o pro capite diminuisce, e dalla stagflazione, nella quale la stagnazione si accompagna ad un'inflazione più elevata di quella compatibile con una crescita economica molto lenta.

Inflazione

Con inflazione, in economia, si indica l'aumento prolungato del livello medio generale dei prezzi di beni e servizi in un determinato periodo di tempo, che genera una diminuzione del potere d'acquisto della moneta.

Stagflation

Situazione di un’economia che soffre contemporaneamente di un’elevata inflazione e di una crescita bassa o nulla

Recessione

La recessione, in economia, è una condizione macroeconomica caratterizzata da livelli di attività produttiva (PIL) più bassi di quelli che si potrebbero ottenere usando completamente ed in maniera efficiente tutti i fattori produttivi a disposizione, in contrapposizione dunque al concetto di crescita economica. Conseguenze della recessione sono quindi un aumento della disoccupazione, un rallentamento della produttività e una discesa dei consumi e dell'accesso al credito.

Trattato di Maastricht

Il Trattato di Maastricht, o Trattato sull'Unione europea (TUE), è uno dei trattati dell'Unione Europea, firmato il 7 febbraio 1992 a Maastricht nei Paesi Bassi, sulle rive della Mosa, dai dodici paesi membri dell'allora Comunità europea, oggi Unione europea, ed entrato in vigore il 1º novembre 1993, che definisce i cosiddetti tre pilastri dell'Unione europea, fissando anche le regole politiche e i parametri economici e sociali necessari per l'ingresso dei vari Stati aderenti nella suddetta Unione (parametri di convergenza di Maastricht).

e se i creditori sono soggetti esteri?

Si obietta a questa idea della redistribuzione, affermando che essa si manifesta solo se il debito è interno, cioè sottoscritto da connazionali. Se il debito è stato sottoscritto da stranieri - si argomenta - gli interessi escono dal paese e resta un onere a carico dei cittadini che devono pagare maggiori imposte per finanziarli. In questo caso non si sarebbe una redistribuzione, ma un vero e proprio onere per il paese indebitato.

Non è così: si dimentica che, a differenza che per quello interno, nel caso di debito sottoscritto da stranieri, il Paese che si indebita riceve, al momento della sua creazione, un apporto addizionale di capitale che, se è ben utilizzato, dà rendimenti in grado di pagare gli interessi all’estero. Il debito è un onere se è stato usato male, per una guerra, o in modo improduttivo, come finanziamento di spese di consumo in momenti in cui non vi sarebbe bisogno per ragioni anticicliche di un aumento della domanda aggregata. [per saperne di più sui nostri creditori, vedi su Civitas Chi detiene i nostri titoli di Stato)

se non è un problema, il debito può allora aumentare senza limiti?

No, un debito tendente all’infinito genera prima o poi il fallimento dello stato. Nessuno si fiderà a rinnovare titoli emessi alla scadenza. In caso di finanziamento monetario, oltre certi limiti, può essere compromessa la fiducia nella moneta, che come detto è creata dallo stato, ed è in genere su base fiduciaria.

Preoccupazioni sulla possibilità di default dei debiti degli stati sovrani si sono manifestate in particolare dopo la grande crisi del 2008 e ciò ha coinvolto in misura molto penosa la Grecia e creato difficoltà anche in Italia, anche proprio per la mole del debito pubblico accumulato nei decenni, di cui lo Stato continua a pagare gli interessi passivi ai soggetti (dal singolo ai grandi investitori) che gli hanno prestato denaro.

ma quanto ci costano ogni anno gli interessi passivi?

Come si è detto, dipende dagli anni, ma l’ordine di grandezza è tra i 60 e i 70 miliardi di euro. Tuttavia, quello che conta non è tanto il valore assoluto, ma il rapporto con la ricchezza che un paese produce. Se sottraiamo alle entrate di un anno non solo le uscite di quell’anno ma anche gli interessi che lo Stato deve corrispondere in proporzione al debito accumulato (il cosiddetto stock del debito), scopriamo che il saldo è sempre negativo (è quello che si chiama deficit pubblico che, secondo le regole comunitarie, non deve mai essere superiore al 3% rispetto al Prodotto interno lordo.

…e arriviamo al famigerato spread!

Ovviamente, il prestatore (singolo o istituzionale che sia), quando sceglie di investire nei titoli di Stato del nostro paese (ma questo vale per tutti i paesi, sia chiaro) accetta di ricevere un interesse tanto più basso quanto maggiore è la garanzia di essere effettivamente remunerato, nelle forme, nei tempi e nelle quantità pattuite. Più i mercati giudicano “affidabile” un paese (le famose classifiche delle agenzie di rating finanziario, Moody’s, Fitch, Standard & Poor’s…), più i tassi d’interesse si abbassano. Il criterio normalmente usato per capire quanto i tassi di un paese europeo vanno bene o male (più sono alti, peggio stiamo) è il differenziale con il paese considerato più stabile di tutti, la Germania Federale (il famigerato spread). Nel 2021, il tasso medio era del 2,44%, in crescita rispetto al 2,38% del 2020 [per chi volesse saperne di più può leggere Tassi di interesse medi pagati sul debito pubblico in Italia (1980-2021)

a quale livello è allora opportuno portare il rapporto debito/Pil?

Torniamo allo stock del debito accumulato e al suo rapporto con il PIL. Va detto con assoluta chiarezza che non sappiamo quale sia il rapporto ottimale tra passività dell’ economia di uno Stato e prodotto nazionale. Non esiste una regola che definisca se il rapporto debito/Pil sia troppo alto o troppo basso. Si possono solo definire le condizioni in cui il rapporto debito/Pil nel corso del tempo divenga instabile e, in particolare, tenda a diventare sempre più grande.

Se il tasso di crescita del Pil nominale è stabilmente inferiore al tasso di interesse nominale che grava sul debito, il rapporto debito/Pil cresce e può essere stabilizzato solo con appropriati avanzi primari, cioè realizzando anno dopo anno una differenza positiva tra entrate e spesa pubblica (al netto degli interessi passivi). In altre parole i cittadini ogni anno devono pagare imposte in misura maggiore del valore dei servizi che ricevono dallo stato.

Il rapporto debito/Pil si stabilizza sicuramente ad un valore finito, per qualunque valore del saldo primario, se il tasso di crescita del Pil nominale (il denominatore del rapporto) è maggiore del tasso di interesse che si paga in media sul debito pubblico. Un valore finito, che può essere basso, ma potrebbe anche essere molto, troppo alto.

quale è la situazione del nostro paese?

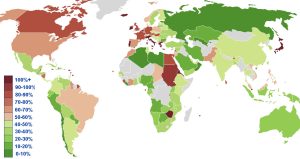

A fine 2022 il rapporto debito/Pil è previsto sia pari al 147% del Pil, un valore elevato rispetto ad altri Paesi (esclusi, ad es., Grecia e Giappone), il valore più alto dal dopoguerra (ma è stato anche più elevato in passato). L’onere del debito, misurato come detto dalla spesa per interessi su Pil, è dell’ordine del 2,7 un valore molto basso se confrontato con i livelli degli ultimi 40 anni (aveva raggiunto il 12,7% nel 1993!). Ciò è dovuto soprattutto al fatto che i tassi di interesse sono stati, nell’ultimo decennio e sino alla fine del 2022, prossimi allo zero o addirittura negativi, ma anche ad una politica di avanzi primari molto severa adottata dal nostro Paese, imposta dalle regole del Patto di stabilità e crescita.

Come già accennato, dal 1990 - con esclusione del 2009 e del 2020 gli anni più neri della crisi finanziaria e della crisi pandemica - l’Italia ha sempre realizzato saldi primari positivi, insufficienti tuttavia, a causa del crollo del Pil reale e della bassa inflazione, a ridurre, dopo la crisi, il peso del debito sul Pil nominale. Il quadro è stato molto scosso dalla crisi pandemica che ha fatto innalzare, non solo in Italia, ma in tutti i paesi europei il rapporto Debito/PIL. Se non ci saranno crisi finanziarie molto serie per effetto della guerra russo-ucraina (crisi energetica, inflazione, abbassamento delle crescita reale) per mantenere stabile il rapporto debito/Pil, con ragionevoli ipotesi di costo del debito e crescita del Pil nominale, basterebbe realizzare un avanzo primario inferiore all’1% del Pil.

Cicale nel pubblico e formiche nel privato?

Ma la ricchezza di una nazione non si misura soltanto dai conti pubblici. Quanti soldi ci sono nel portafoglio degli italiani? Senza contare i beni immobili, secondo Unimpresa da maggio 2021 a maggio 2022, il saldo totale dei conti correnti e dei depositi di famiglie e imprese è passato da 1.996 miliardi a 2.101 miliardi. Nonostante 105 miliardi di euro in più sia una cifra sostanziosa, essa rappresenta un aumento del 5,27% rispetto all'anno precedente, ma l'inflazione nello stesso periodo si è attestato al 6,8% annuo; in altre parole il valore reale del risparmio è diminuito rispetto al 2020.

di Filippo Cavazzuti

Il Sole 24Ore 26 agosto 2022. Supera quota 5.256 miliardi di euro la ricchezza finanziaria degli italiani a fine 2021, cresciuta di quasi 1.700 miliardi (+50%) nell’ultimo decennio. È quanto si legge in una ricerca della Fabi, il sindacato autonomo dei bancari, da cui emerge che «la liquidità resta la forma preferita di allocazione del risparmio». Il contante è cresciuto di 509 miliardi (+45%) a quoota 1.629 miliardi, con la percentuale di denaro lasciato su conti correnti e depositi stabile al 31% del totale delle masse. In forte calo le obbligazioni (-67% a 233 miliardi di euro), mentre crescono le polizze assicurative (+78% a 1.213 miliardi miliardi), che coprono il 23% dei risparmi complessivi. (continua a leggere)

questa situazione non è insostenibile

Resta vero che la spesa per interessi, pur molto diminuita, è di circa 2 punti più elevata di quella dei Paesi più importanti europei. In altre parole: a causa del debito che si è creato in passato (anni ‘80 del secolo scorso), in Italia, a parità di spesa in servizi pubblici si deve sopportare una pressione fiscale di circa due punti superiore a quella degli altri Paesi. Spiacevole, ma non drammatico. D’altro canto, è semplicemente assurdo pensare che un Paese come l’Italia (che ha una bilancia dei pagamenti corrente attiva, una posizione netta sull’estero di assoluta tranquillità) possa essere annoverato tra Paesi il cui debito pubblico sia a rischio di default.

perché allora il debito è visto come il problema dei problemi del nostro Paese?

La ragione principale ha a che fare con le caratteristiche del sistema monetario dell’euro, anomalo rispetto a quello di altri Paesi. Esso ha associato all’assoluta indipendenza della Banca centrale - vincolata al solo obiettivo del controllo dell’inflazione inferiore al 2% (e non anche a obiettivi di crescita) - regole fiscali (il Patto di Stabilità e Crescita - PSC) che impongono limiti al disavanzo e alla dinamica del debito che dovrebbe tendere al valore, privo di ogni fondamento razionale, del 60% del Pil, e, soprattutto, la regola (in parte, ma temporaneamente aggirata da Draghi dal 2012 in poi) secondo cui la Banca centrale non può comperare direttamente titoli del debito dei Paesi membri (no bail out). E ciò a differenza di tutti i sistemi monetari di Paesi sovrani in cui Stato/banca centrale forniscano una piena garanzia alla solvibilità del debito pubblico in essere. La presenza di queste regole rese sempre più complesse, mostra con chiarezza l’assenza di un sufficiente grado di condivisione dei rischi presente nell’Unione monetaria europea. Anche se qualche cosa si è mosso…

un passo in avanti dell’UE

La reazione dell’Europa alla crisi pandemica - che ammette, seppure in un contesto transitorio ed eccezionale, la creazione di un debito comune dell’Unione europea, una responsabilità della Banca centrale a controllare la variabilità degli spread, la sospensione sino alla fine del 2023 delle regole del Patto di stabilità, il progetto di una politica fiscale non solo di breve periodo rappresentata dal NGEU – ha introdotto elementi di grande discontinuità nelle politiche europee e quindi motivi di speranza per un rinnovamento delle istituzioni europee. Purtroppo la guerra e la conseguente crisi energetica stanno cambiando il mondo e si è aggiunto il problema dell’inflazione e delle prospettive di minore crescita nel medio periodo.

come ridurre il rapporto debito/PIL?

Meglio avere un debito/PIl più basso, come suggeriscono molti osservatori? Non c’è dubbio, ma come realizzare l’obiettivo? Anzitutto quale sarebbe esattamente l’obiettivo: di quanto sarebbe necessario ridurre il debito? Impossibile dirlo. Si sappia però che per arrivare dalla situazione attuale (fine 2022) ad un debito pari al 100% del PIl sarebbe necessario rimborsare 850 miliardi di titoli. Non è pensabile un’imposta straordinaria di tale dimensione. Ridurre il rapporto debito/Pil in assenza di inflazione e/o crescita reale elevata non è facile. Richiederebbe creare avanzi primari molto elevati, dell’ordine del 4-5% per molti anni, cioè una politica di austerità feroce incompatibile con la possibilità di investimenti pubblici e la disponibilità di risorse per sostenere la domanda e migliorare la capacità produttiva del Paese.

In ogni caso, anche dopo un tale sforzo, il rapporto debito/Pil resterebbe superiore all’obiettivo del PSC e probabilmente tra i più elevati dei Paesi europei. Non servirebbe quindi a placare “i mercati”. Una soluzione migliore sarebbe quella di evitare, prudentemente, una sua crescita e realizzare al più presto una riforma del sistema monetario europeo e del Patto di stabilità che renda strutturali le politiche sperimentate nella fase di emergenza. Meccanismi di decisione politica che dovrebbero avere il compito di risolvere casi devianti, che comunque non dovrebbero preoccupare ora, dato che il debito europeo nel suo complesso non ha dimensioni elevate e non sono particolarmente rilevanti oggi i timori di contagio.

uno scenario preoccupante (ma il debito c’entra poco)

La guerra, con la conseguente crisi energetica e l’inflazione rendono però questo percorso molto incerto. Non è scongiurato il rischio che per diversi anni si debba vivere in un mondo caratterizzato dalla stagflazione (stagnazione + inflazione), sperimentata alla fine degli anni 70 del secolo scorso. Per quanto riguarda il debito, paradossalmente, la ripresa dell’inflazione farà bene alla diminuzione del rapporto debito/Pil (in quanto il Pil nominale aumenterà: e se aumenta il denominatore, il rapporto diminuisce), ma accentuerà i problemi molto più gravi di instabilità dei mercati finanziari e dei mercati delle materie prime, producendo minore crescita e maggiore disuguaglianza. E la causa di questo destino poco attraente non sarà, principalmente, il debito pubblico.

Quando nasce il debito pubblico italiano

La nascita del debito pubblico italiano può essere collegata al periodo dell’unificazione politica del Paese. Il Regno d’Italia fu proclamato il 17 marzo 1861 e la prima delle leggi unificatrici riguardò l’istituzione del Gran Libro del debito pubblico in cui confluirono i debiti degli stati

sul tema del Debito Pubblico su Civitas trovi anche

Chi detiene i nostri titoli di stato (di Paolo Bosi)

La storia recente del debito pubblico

e gli altri paesi del mondo?

se volete qualche informazione in più leggete su Civitas Il debito pubblico dei vari paesi

E’ il portale per un’educazione alla vita civile, rivolto agli studenti delle scuole superiori e ai loro inseganti; è stato progettato e implementato (2020) dalla Associazione di cultura e politica Il Mulino e, a partire dal secondo semestre 2023, gestito dalla Fondazione Biblioteca Il Mulino; nel 2022 l’Associazione ha anche sviluppato una sezione didattica, finalizzata a costruire alcuni kit educativi; gli argomenti sono Europea casa comune, Migrazioni e Migranti, Clima e società, Disinformazione e responsabilità (visita il nuovo portale)